こんにちは、せいや(@knkSeiya)です。

「小規模企業共済」ってご存知ですか?

個人事業(フリーランス)をやっていると、毎年いくらぐらい税金持っていかれるんだろうと戦々恐々していることと思います。

この税金をできるだけ安く抑えるのが節税対策と呼ばれており、実際に対策している人としていない人では手元に残るお金が数十万円〜違ってきます。

この節税対策の中で三種の神器の一つが「小規模企業共済」です。

小規模企業共済は個人事業主(フリーランス)も加入でき、最大年間84万円の所得控除が受けられます!

せいや

せいやこの記事はこんな人にオススメです。

・小規模企業共済の概要が知りたい

・小規模企業共済の具体的な申し込み方法が知りたい

ちなみにこの節税対策は「フリーランス&個人事業主 確定申告でお金を残す! 元国税調査官のウラ技 第8版」で知りました。節税対策三種の神器に加えその他の節税対策もたくさん載っていてとても役に立つ本なのでオススメです。

小規模企業共済とは?

小規模企業共済とは、中小企業基盤整備機構が小規模企業の経営者向けに運営している共済制度です。

この時点で漢字多すぎて読むの辛いんですが、要するにちゃんとしたところが経営者や個人事業主向けにやってる退職金積み立て制度です。

サラリーマンの場合は定年退職時に会社から退職金が出たりしますが、フリーランスには退職金なんてものは存在しません。

小規模企業共済はこのサラリーマンの退職金に当たるものを自分で積み立てておけます。

でも自分で積み立てて自分の退職金にするなら貯金と同じなんじゃないの?

チッチッチ、小規模企業共済は節税効果がある上、銀行預金よりちょっと利率がいいのだ

小規模企業共済は支払った掛金が全額所得控除となるほか、予定利率1%で運用されています。以下詳しく解説します。

小規模企業共済のメリット

掛金が全額所得控除になる

いちばんインパクトのあるメリットがコレだと思います。

小規模企業共済に納めた掛金はいつか利子がついて戻ってきます。要するに、貯金しながら同時に所得を減らすことができる。

所得が減ると税金が減ります。つまり手元に残るキャッシュが多くなります。ありがたいですね。

小規模企業共済の受け取るときも節税効果がある

小規模企業共済の受け取りは以下の2パターンの方法があります。

・一括受け取り ⇨ 退職所得扱い

・分割受け取り ⇨ 公的年金と同じ扱い

通常、お金を受け取るときは税金が掛かります。しかし、退職所得や公的年金は税金が優遇されているのでそれと同じように受け取れるので実際に手元に入るお金は多くなります。

そもそも自分で積み立てたお金に税金掛かるのはめちゃ辛いですが、もともとは売上として課税対象だったので仕方なく許す・・・

掛金の増減・掛け止めもできる

小規模企業共済は手続きさえすれば掛金を増やしたり、逆に事業がうまく回らずお金がないときは掛金を減らしたり止めたりができます。

個人事業主は仕事によって収入に波あると思いますし、人生で見ても子育て出費など特定のタイミングで手近な現金がなくなるということはあり得ますよね。個人的に結構大きな部分。

小規模企業共済のデメリット

利率が最大ではない

大きなデメリットとしては、利率が低いことが上げられます。

安全運用で元本割れはない状態ですが、予定利率1%、共済全体の令和2年度における過去10年の平均利回りは2%台となっています。

掛金が所得控除にできるのでお得ではありますが、自分で投資・運用した方が利率が良い。

とはいえ、銀行に預けておくよりは全然良いですが。

早く解約すると元本割れするリスクがある

小規模企業共済は早く解約してしまうと元本割れします。以下の決まりです。

・12ヶ月未満の解約 ⇨ 掛け捨てとなる

・12ヶ月以上40ヶ月(3年3ヶ月)未満の解約 ⇨ 掛金の8割以上の戻り

・40ヶ月以上での解約 ⇨ 掛金全額が戻る

つまり、やるなら40ヶ月以上契約しないとシンプルに損。

個人事業の廃業時に解約となるので、すぐにサラリーマンに戻る予定がある方などは節税分といくら掛金が戻るのかをよくシミュレーションする必要があります。

節税効果のシミュレーション

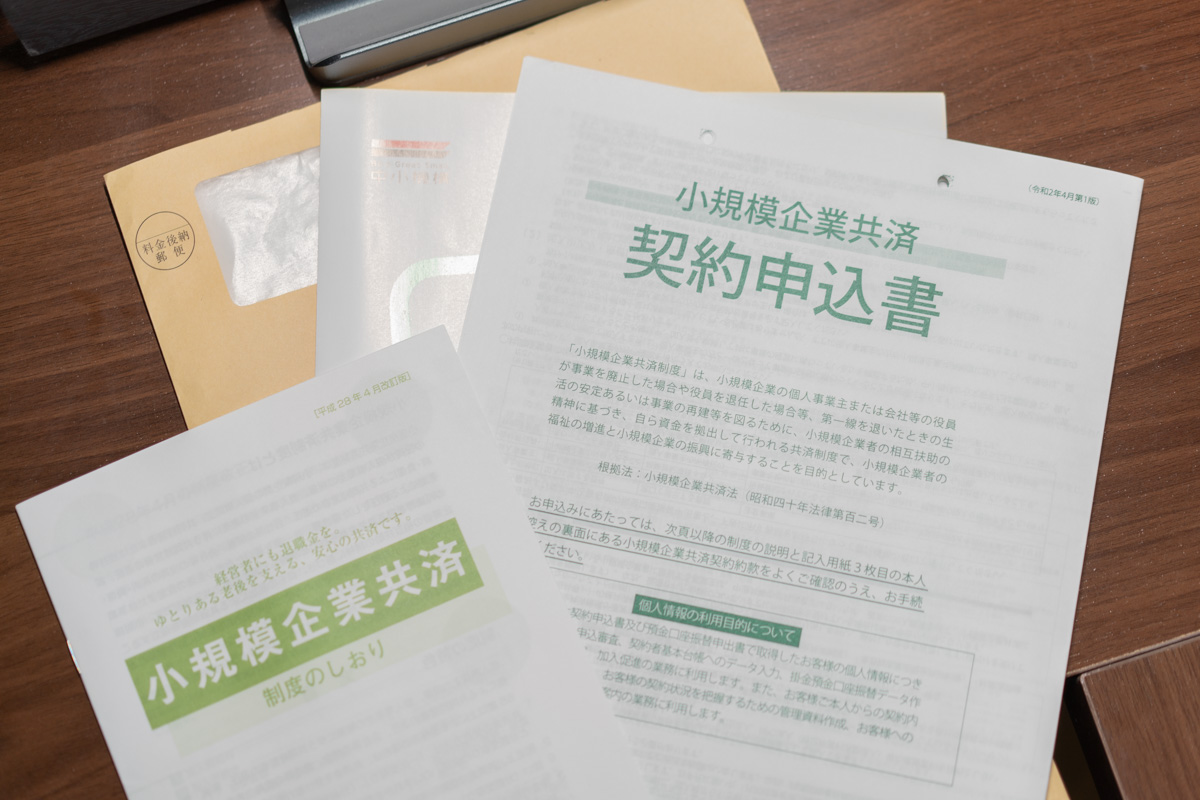

小規模企業共済の資料請求でついてきたパンフレットに記載あった節税額を紹介します。

もっと細かく知りたい方は小規模企業共済制度加入シミュレーションで条件を指定してシミュレーションできます。

| 課税される所得金額 | 加入前の税額 (所得税+住民税) | 加入後節税額 掛金月額1万円 | 加入後節税額 掛金月額3万円 | 加入後節税額 掛金月額7万円 |

|---|---|---|---|---|

| 200万円 | 309,600円 | 20,700円 | 56,900円 | 129,400円 |

| 400万円 | 785,300円 | 36,500円 | 109,500円 | 241,300円 |

| 600万円 | 1,393,700円 | 36,500円 | 109,500円 | 255,600円 |

課税所得が400万円以上あるときに小規模企業共済に掛金7万円入れたときの節税額はなんと年24万円以上・・・!

特にエンジニア業でフリーランスしているような方は経費も少なく課税所得が大きくなる傾向があり、節税効果が高くなります。

小規模企業共済の申し込み方法(体験談)

実際に小規模企業共済に申し込んできたので、その体験談を踏まえつつ申し込み手順を解説していきます。

全体の流れは次のようになっています。

それぞれ解説します。

1. ネットで小規模企業共済の資料請求

小規模企業共済の申し込みはネットで資料請求するところから始まります。

ネット上で申し込んで終わりじゃないんですよね・・・。

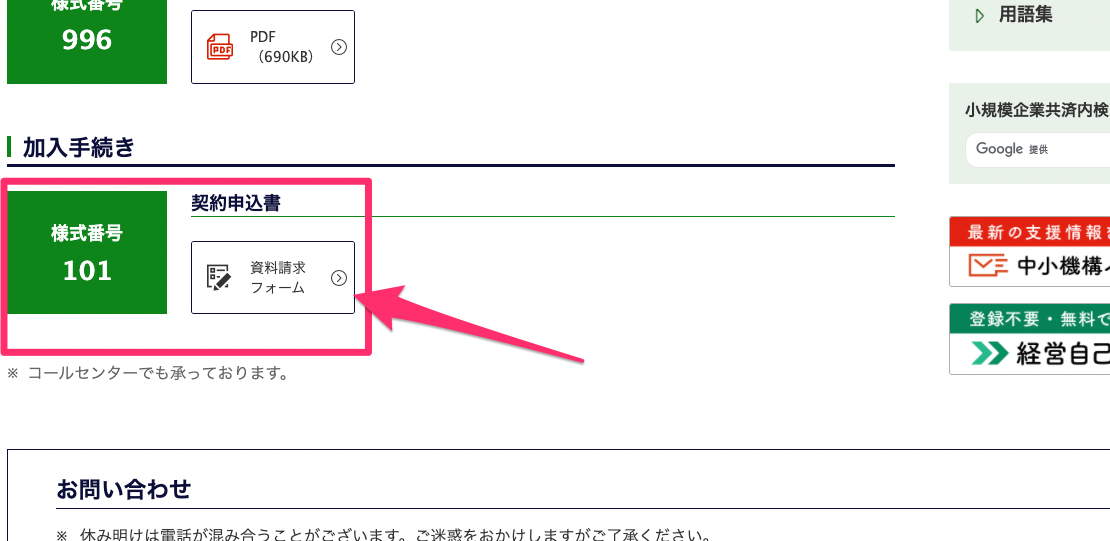

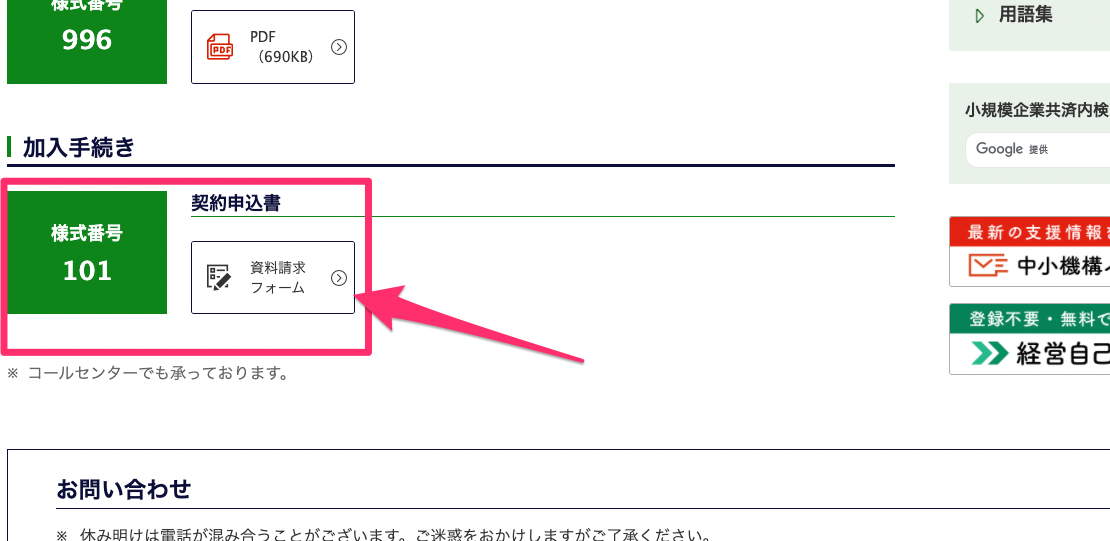

中小機構の資料請求ページから資料請求できます。

加入手続きの様式番号101 > 資料請求フォームを押すと氏名や住所を入力する画面が開くのでそこに入力します。

だいたい1週間以内でパンフレットなどと共に小規模企業共済の申し込み用紙が届きます。

2. 掛金引き落とし用の銀行口座を用意する(必要な人のみ)

こちらは小規模企業共済に対応する銀行口座を持っていない人のみ必要な手順です。

というのも、小規模企業共済はネットバンクに対応していないのですよね・・・。

僕はネットバンクしか持っていなかったため、改めて小規模企業共済の掛金引き落とし用に三井住友銀行の口座を作りました。

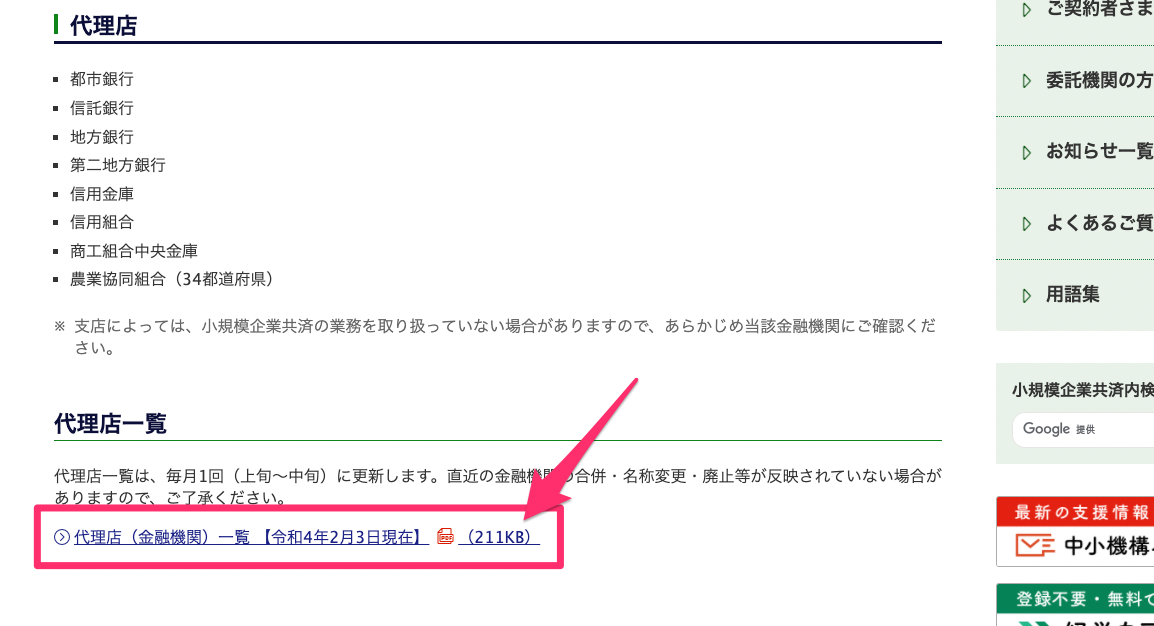

対応している銀行口座は小規模企業共済の加入窓口ページから確認できます。

ページ下部の代理店一覧から対応している銀行の一覧が確認できます。

3. 小規模企業共済の申し込み用紙に記入する

小規模企業共済の申し込み用紙に記入していきます。

申し込み用紙がめちゃくちゃわかりづらいのですが、記入の判例が一緒にくっついているのでそれを参考にガシガシ書いていきましょう。

多少記入間違いがあっても窓口で指摘されて修正するだけなのであまり気負わなくても大丈夫です。(僕も記入漏れがあって指摘されました。ただ間違いだらけだと修正印の嵐となってしまうので多少気をつけましょう)

申し込み用紙記入時は以下の3点に注意が必要です。

- 申し込みがその年の10月以降なら「現金あり」を選択し前納する

- 口座振替は対応している金融機関(銀行)を指定する

- ハンコは3枚分押印しないといけない

申し込みがその年の10月以降なら「現金あり」を選択し前納する

小規模企業共済は申し込みから実際に引き落とされるまで約2ヶ月のタイムラグがあります。

つまり10月以降に申し込みをした場合、引き落としが年を跨ぐためその年の所得控除になりません。

10月以降の申し込みでなおかつその年の所得控除にしたい場合は「現金あり」を選択しましょう。

口座振替は対応している金融機関(銀行)を指定する

小規模企業共済はネットバンクに対応していません。つまり小規模企業共済はネットバンクに非対応です。(大事なことなので2回言いました)

僕もそうだったんですが最近はネットバンクの方が便利だし、それしか口座持っていないという人もいるかと思います。

そういう人は引き落としのために対応している銀行に口座を作ってそれを指定する必要があります。

小規模企業共済が対応している銀行口座は小規模企業共済の加入窓口ページから確認できます。

ハンコは3枚分押印しないといけない

小規模企業共済の申し込み用紙は3枚1セットになっています。ハンコは3枚分押さないといけないので注意です。

最悪、銀行に申し込み行くときにハンコを持参すればその場で押せます。

そうでなくとも訂正印とか必要なケースもあるので、申し込みにいくときはハンコも持参しましょう。

4. 引き落とし用口座の銀行に行って手続きする

いよいよ銀行に行って申し込み手続きを行います。

手続きは引き落とし用口座に指定した銀行で行います。銀行があっていれば支店はどこでも大丈夫なはず。

僕の場合は「三井住友銀行」を引き落とし口座にしたので三井住友銀行の支店に行ってきたよ

銀行の案内の人に「小規模企業共済の申し込みをしたいのですが〜・・・」と言ったら案内してくれました。

小規模企業共済の申し込みは、申し込み用紙の他に確定申告書なども必要です。パターン別に手続きに必要な書類をまとめておきます。

- 小規模企業共済の申し込み用紙

- 確定申告書の控え(税務署の受付印があるもの)

- 小規模企業共済の申し込み用紙

- 確定申告書の控え

- e-taxの受付確認(メッセージ)

- 小規模企業共済の申し込み用紙

- 開業届の控え

僕の場合はe-taxで確定申告していたので、確定申告書のコピーとe-taxのメッセージを印刷して提出しました。

確定申告書はこういうやつ。

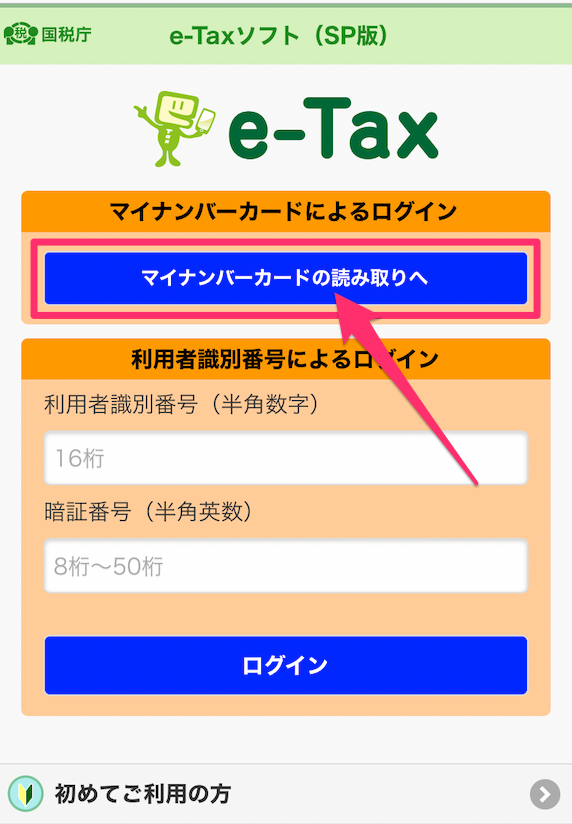

e-taxのメッセージ表示方法

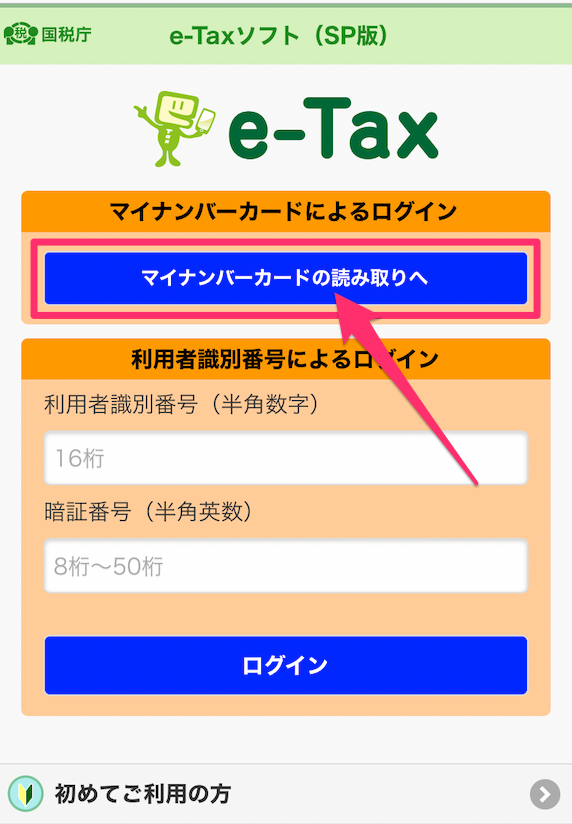

e-taxのログインページを開きます。上の写真はスマホ版のページです。

「マイナンバーカードの読み取りへ」をタップするとマイナポータルアプリが立ち上がり、マイナンバーカードを読み込むとログインできます。

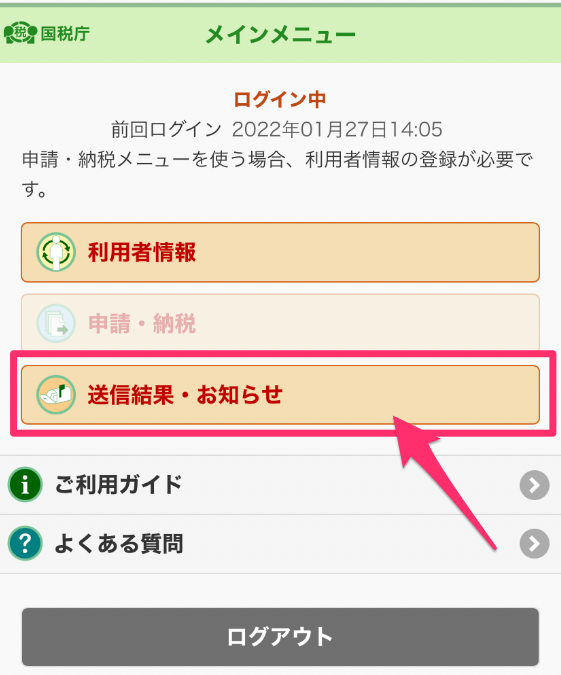

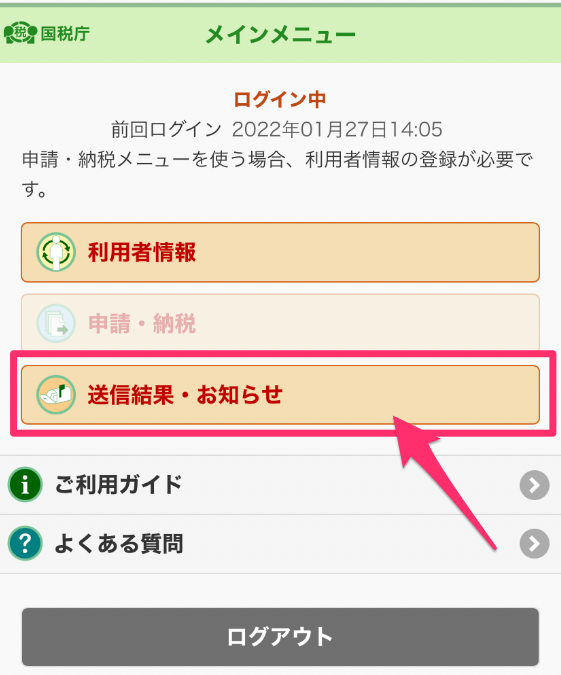

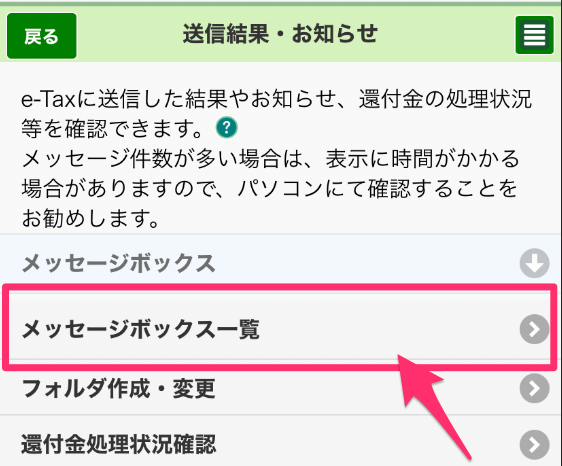

e-taxにログインすると「送信結果・お知らせ」というメニューがあるのでタップします。

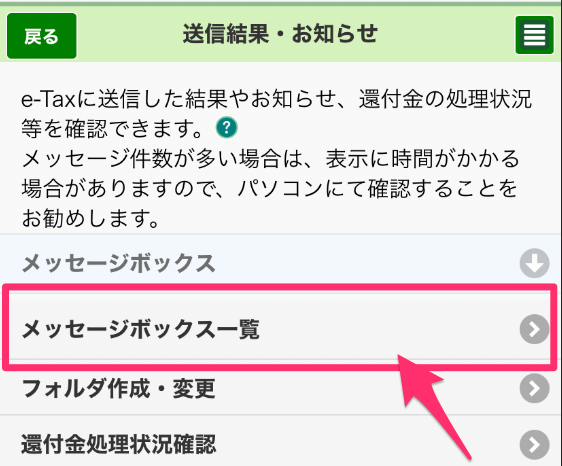

メッセージボックスをタップするとメッセージボックス一覧が出てきます。

メッセージボックス一覧をタップすると確定申告の受付メッセージが確認できます!

そのメッセージをスクショして印刷すれば大丈夫です!

僕がやってしまった失敗

反面教師にしてもらいたいので、僕がやってしまった失敗を書いておきます。

僕はe-taxで確定申告しているので小規模企業共済の申し込み用紙、確定申告書のコピーを持って手続きに行きました。(この時点ではe-taxの受付確認はスマホの画面見せれば大丈夫だろうと思っていました)

手続きに行ったのは1月で、既に確定申告を終えていたので最新の確定申告書のコピーを持って行ったんです。

そしたら銀行で申し込み用紙のチェック中に問題が発生・・・、なんとまだe-taxの受付メッセージがないらしいのです。

さらにe-tax受付確認メッセージ画面のスクショを印刷したものも必要とのこと。

結果、去年分の確定申告書のコピーとe-taxの画面スクショコピーが必要になったので慌ててコンビニに印刷に行きました・・・。

もし心配であれば今年・去年分の確定申告書のコピー(あるいは開業届のコピー)とe-taxのスクショコピーを持っていくと失敗ないと思います。

まとめ

これで無事に小規模企業共済に申し込むことができました。

実際やってみるとそんなに難しい手続きではなかったですが、やるまでめちゃくちゃ腰重かったです。

そもそもどんなものか調べる労力、資料請求してたくさんの書類が届いたのを読み解く労力、実際に手続きする労力、、、etc

それでもやっぱり最大月7万円(年間84万円)の所得控除を受けられるのはかなり魅力的です。

生活資金が逼迫しているのなら別ですが、そうではないのなら確実に節税効果があるのであなたもひとつ面倒がらずにやってみてはいかがでしょうか?

最後までお読みいただきありがとうございました。

本記事が少しでもお役に立てれば幸いです。もし良かったらTwitterのフォロー、記事のシェアをしていただけると活動の励みになります。

それでは。